12月1日より税制改正が行われ、税金や社会保険に大きな影響が出ます。

これからどうなるのか。なんとなく103万円の壁が160万円になって、税金を払わずもっと稼げるようになる。そうお感じの方も多いかもしれません。

しかし、話はそう単純ではありません。

ここでは、単純でない話を、整理してできるだけ分かりやすく説明することを目的に、記事を書いてみます。

夫婦と子供3人の家族を例に出しますが、話をシンプルにするため、全員給与収入のみ(会社に正社員、パート、アルバイトなどで勤務し、その給料以外に収入がない)、同居とします。

では、まず税制改正から行きます。

令和7年12月1日 税制改正

改正が行われた背景については省略します。検索して読んでください。

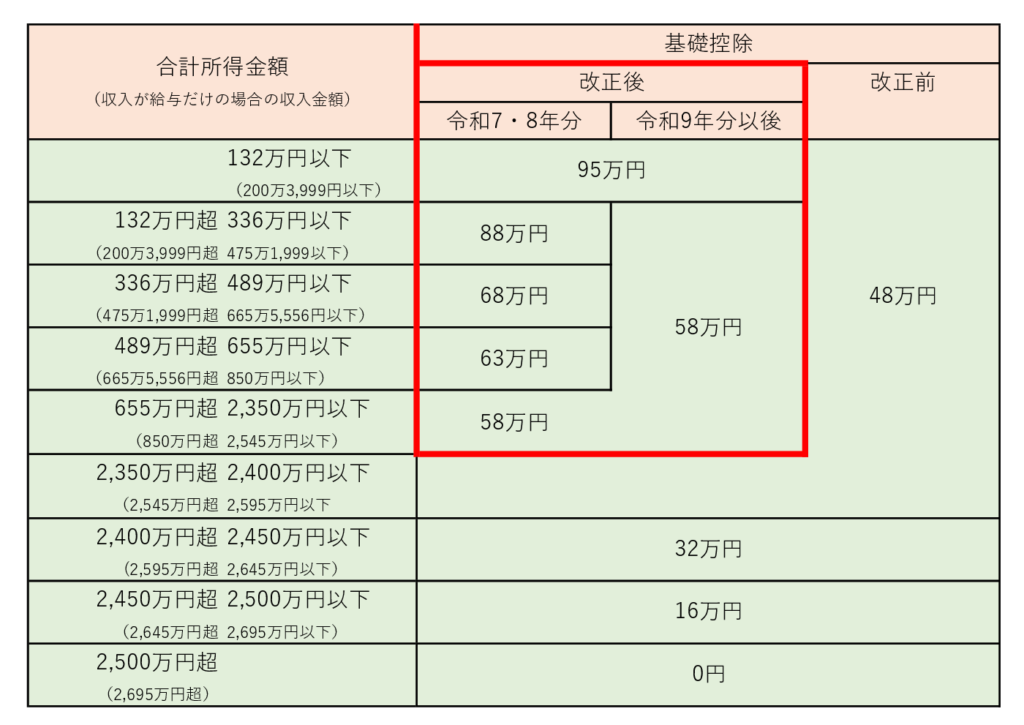

基礎控除の見直し

これは働いている人、本人の所得税の話です。

所得税を計算するには、収入(給料から社会保険料、税金を引く前)に税率を掛けるのではなく、収入から決められた控除額を差し引いて課税所得を求め、これに税率を掛けて求めます。控除する分、税金は安くなります。

控除の一つが基礎控除です。

ここでいう収入は年間の収入です(所得も同様です)。

赤枠が改正の内容です。合計所得金額(給与収入のみの場合、収入から給与所得控除後の金額)が2,350万円以下の場合、基礎控除が10万円引き上げられ、58万円になりました。

さらに132万円超655万円以下の場合は期限付きで段階的に引き上げられます。

さらにさらに132万円以下の場合、95万円まで引き上げられます。これは恒久的措置です(その後法改正がなければの話ですが)。

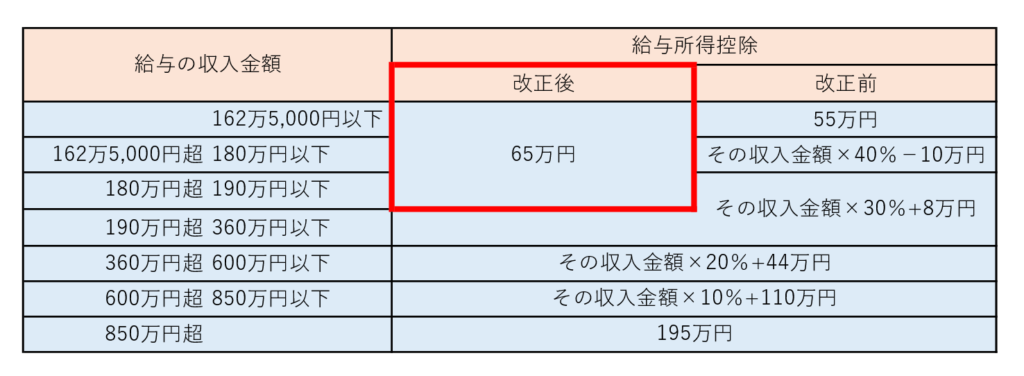

給与所得控除の見直し

数行前に出てきた「給与所得控除」の見直しです。これも働いている人、本人の所得税の話です。

表の左の列が「収入」になってるので気を付けてください。

収入が190万円以下の場合、給与所得控除は65万円に引き上げられました。これも恒久的措置です(その後法改正がなければの話ですが)。

ここでちょっと・・・

例を挙げてみます。

収入が160万円の人は、いくら所得税を払うのでしょうか。

160万円(収入)ー65万円(給与所得控除)ー95万円(基礎控除)=0(課税所得)

つまり、所得税は0です。これがいわゆる「160万円の壁」ですね(元は103万円だった)。

190万円の場合は、課税所得が30万円となり、これに所得税がかかります。

190万円を超えた場合はどうなるでしょう。表を見て計算してみてください。

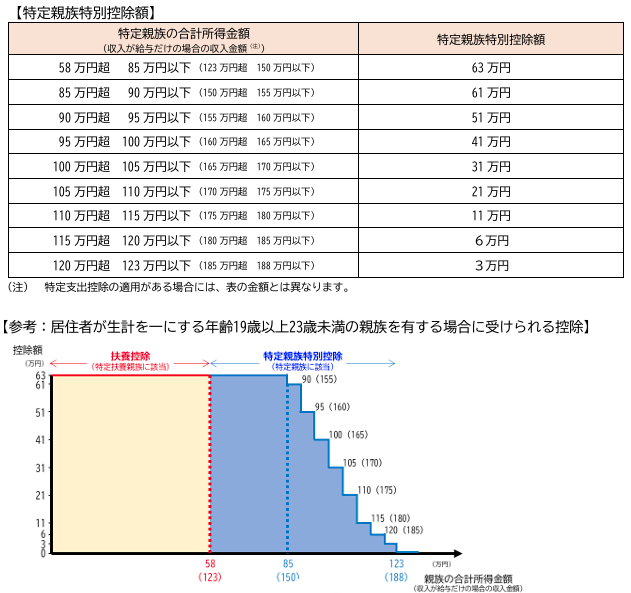

特定親族特別控除の創設

ここで頭を切り替えてください。控除と言っても、「特定親族」本人の所得税の話ではありません。

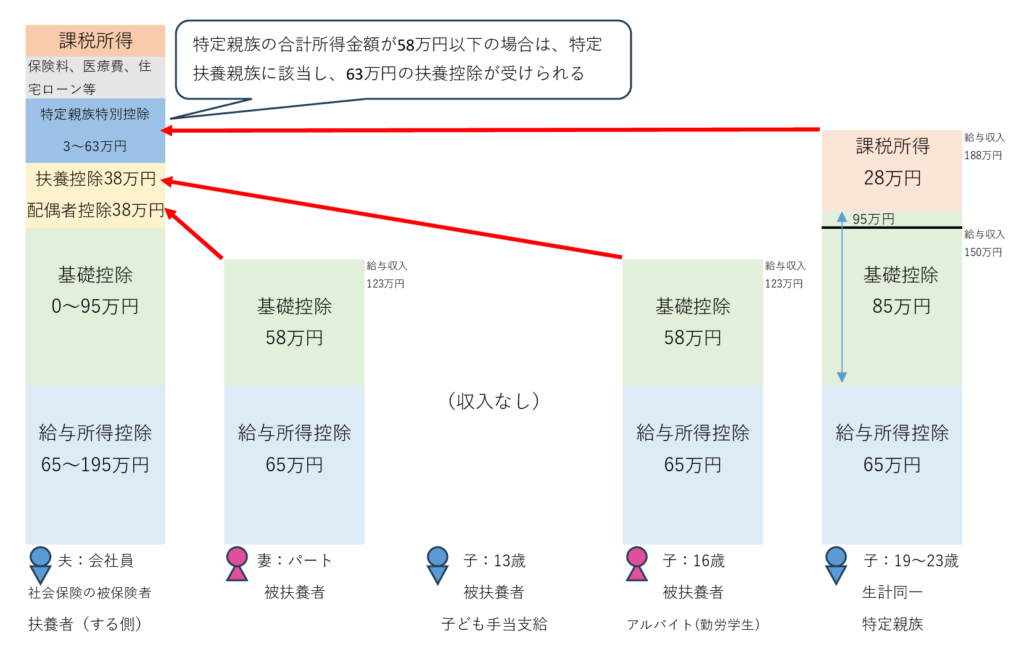

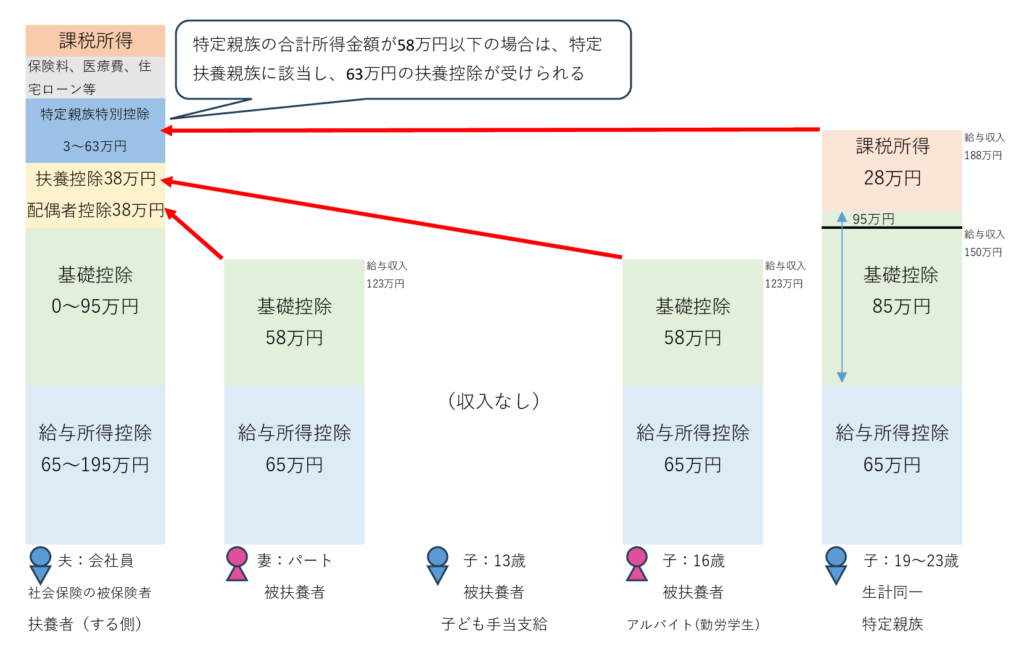

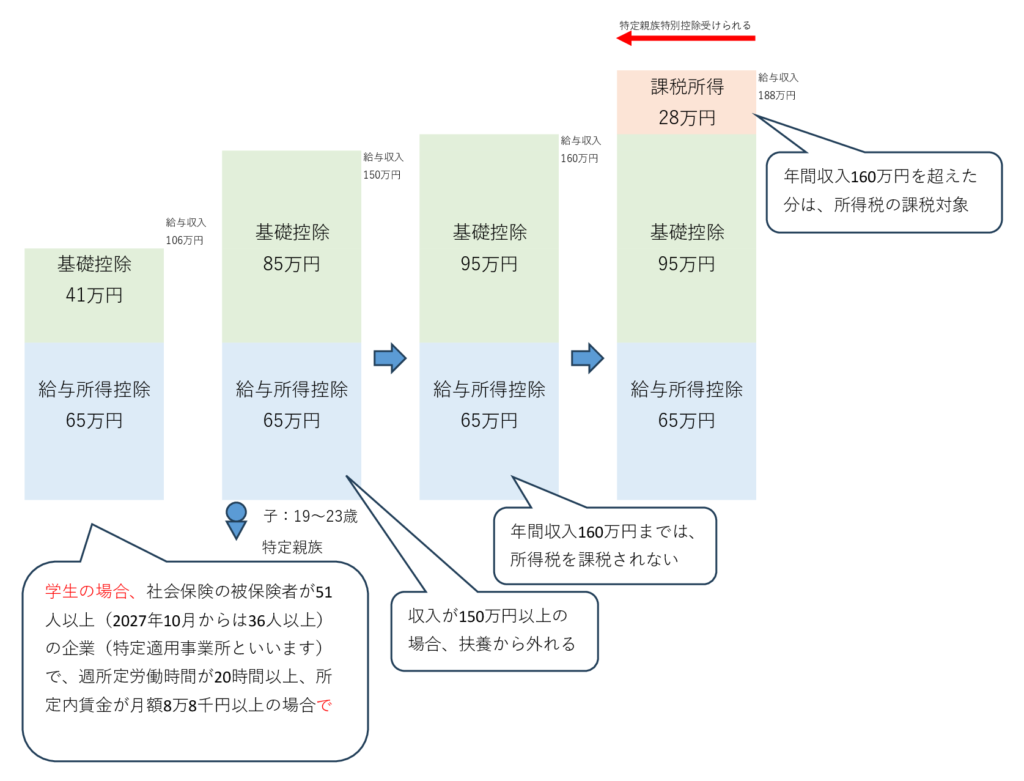

後でまた出てくる図ですが、こういう家庭を例にして説明します。

右端の「特定親族」がいる場合の、左端の「夫」の収入からの控除の話です。

生計同一の19歳以上23歳未満の親族がいる場合(「特定親族」といいます)は、その合計所得金額によって、扶養者(図でいう夫)が特定親族特別控除を受けられる制度が創設されました。

大学生がアルバイトしているとイメージしてみてください。しかし学生である必要はなく、年齢と稼ぎが主な要件です。詳しい要件はここでは省略します。国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)を参照してください。

例えば大学生がもうちょっとアルバイトで稼ぎたいのに、収入が増えると父親の給料から控除が受けられなくなってしまう。これを見直そうということですね。

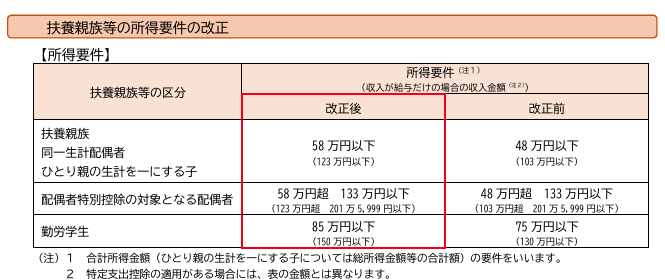

扶養親族等の所得要件の改正

ここは扶養者の控除と、本人の所得税の話が混ざっています。

扶養親族、同一生計配偶者、配偶者特別控除に関してはこの後説明します。

「勤労学生」は、「勤労学生控除」27万円を受けるための、学生本人の合計所得金額の要件です。基礎控除の金額が増えたので存在感が薄くなった感はありますが・・・勤労学生控除を受けると住民税の控除も増えるので、住民税が課税される方は必須ですね。

勤労学生控除の説明は省略します。タックスアンサー1175(国税庁)をご参照ください。

控除、および社会保険の適用・扶養認定

さて。ここまで税制改正の話でした。

ここからは控除に加え、社会保険の適用と扶養認定の話をします。

この図の正式な出番です。

ごく一般的(と、思われる)な、夫が会社員、妻がパート、子ども3人の家庭を例にして説明します。

夫が社会保険の被保険者で扶養者、妻と子が被扶養者です(特定親族の図がちょっと変だと思われるかも知れませんが・・・ここではこだわらないでください)。

配偶者控除は38万円と書いていますが、金額は夫や妻の年齢などで変わります。詳しい説明は省略します。ここでは、

夫の合計所得金額が900万円以下、妻が70歳未満

とします。

夫の収入からの控除

夫自身の給与所得控除、基礎控除のほかに、

①配偶者が収入123万円以下の場合、配偶者控除38万円

②19歳未満でアルバイトしている子の収入が123万円以下の場合、扶養控除38万円

③特定親族の収入が188万円以下の場合、3~63万円の特定親族特別控除

があります。③特定親族特別控除は、特定親族の収入が150万円以下の場合63万円です。123万円以下の場合は特定親族特別控除ではなく、特定扶養親族に該当し63万円の扶養控除が受けられます。

これらの控除がなくなると、夫の手取りが減ってしまいます。

①配偶者控除の要件は、改正前は103万円以下でした。それとは別に、働く人本人の所得税の壁が103万円→160万円になったので、以前の103万円の壁は、それぞれ

- 配偶者控除を受けられる123万円の壁

- 働く本人に所得税が課税される160万円の壁

になりました。

社会保険の扶養認定

配偶者や子は、夫の社会保険の扶養に入っています。

医療保険の保険料は夫のみで済みますし、配偶者は国民年金第3号被保険者となり、保険料負担は生じません(税金から出ています)。

同居の場合扶養認定の基準は原則として、被扶養者の年収が130万円未満(障害者は180万円未満)、かつ扶養者(この場合は夫)の収入の1/2未満となっています。

配偶者、16歳の子は123万円で、130万円未満の要件を満たしているため、扶養に入れます。

問題は特定親族です。収入が150万円以下の場合、63万円の特定親族特別控除を夫が受けられますが、扶養から外れてしまうのでしょうか。

ここは要件を変更する旨公表がありました。

19歳以上23歳未満の方の被扶養者認定における年間収入要件が変わります(日本年金機構)

特定親族は、収入が150万円以下であれば、夫の扶養にも入れるし、特定親族特別控除も受けることが出来ます。図の150万円の黒い線はその意味です。

いわゆる「壁」はどうなるのか

働く本人の所得税が非課税になる、夫が控除を受けられる、夫の扶養に入れる。

これらを満たす収入額については明らかになりました。

壁についても、いわゆる所得税の課税対象になるかの「103万円の壁」は、給与所得控除、基礎控除額の引き上げにより「160万円の壁」になることが分かりました。

扶養についても、前述の通り配偶者や子は123万円、特定親族は150万円が壁になります。

ここからは、そのほかの社会保険に加入する義務が生じる、いわゆる「106万円の壁」、「130万円の壁」について整理します。

妻、子、特定親族それぞれについてみてみます。

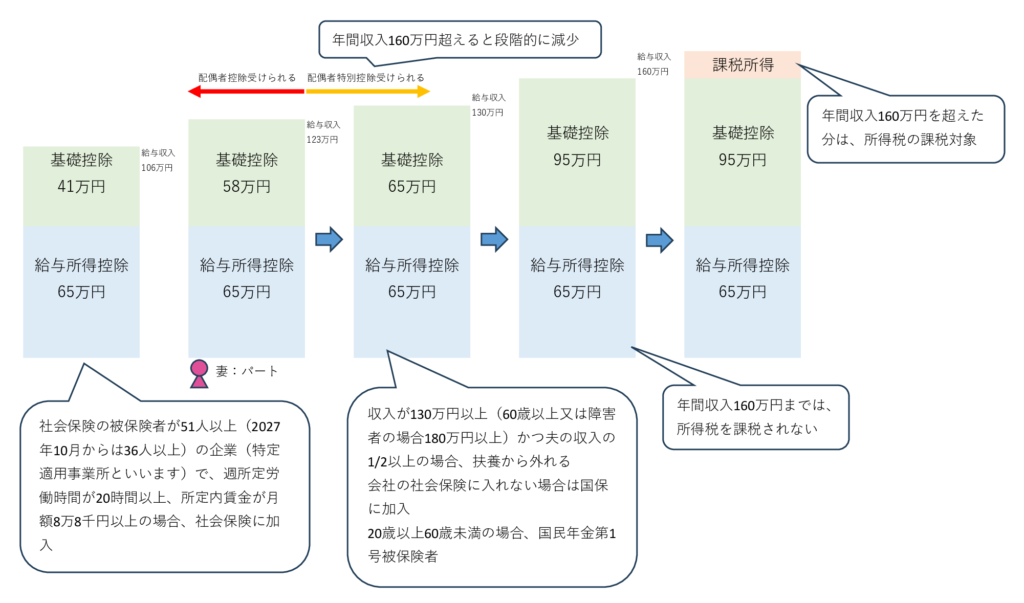

妻

収入が130万円未満なら、夫の扶養に入れるし、123万円以内なら夫が配偶者控除を受けられます。配偶者控除の額は、夫の収入や妻の年齢によって変わります。詳しくは省略します。ここでは、夫の合計所得金額が900万円以下、妻が70歳未満の場合とします。

ちなみに123万円を超えても配偶者特別控除が受けられます。金額は夫、妻の収入によります。ここでは省略します。

130万円以上(かつ夫の収入の1/2以上)なら扶養から外れるので、会社の社会保険に加入するか、それができなければ国保に加入する義務が生じます。

しかし130万円未満でも、106万円の罠・・・失礼、106万円の壁があります。

- 社会保険の被保険者の人数が、51人以上※1

- 週の所定労働時間が20時間以上

- 月額給与が88,000円以上※2

- 雇用期間の見込みが2ヶ月以上

- 学生でない

以上を満たす事業場、働き方の場合は、社会保険に加入する義務があります。当然扶養からは外れます。

月額88,000円は年収で約106万円なので、「106万円の壁」などと呼ばれます。しかしあくまで月額で判断されますのでご注意ください。

※1 令和9年10月以降、段階的に拡大、令和17年に撤廃予定

※2 撤廃される見込み

被保険者になった本人にとっては、保険料負担が生じるので手取りは減ります。一方で年金額や健康保険の給付などが増えることになりメリットもあります。

会社にとっては新たに保険料負担が生じます。メリットといえば、人手不足の中、社会保険に加入したい社員を定着させる効果が期待できることでしょうか。

収入160万円まで所得税非課税、それを超えると課税されるのはすでに説明した通りです。

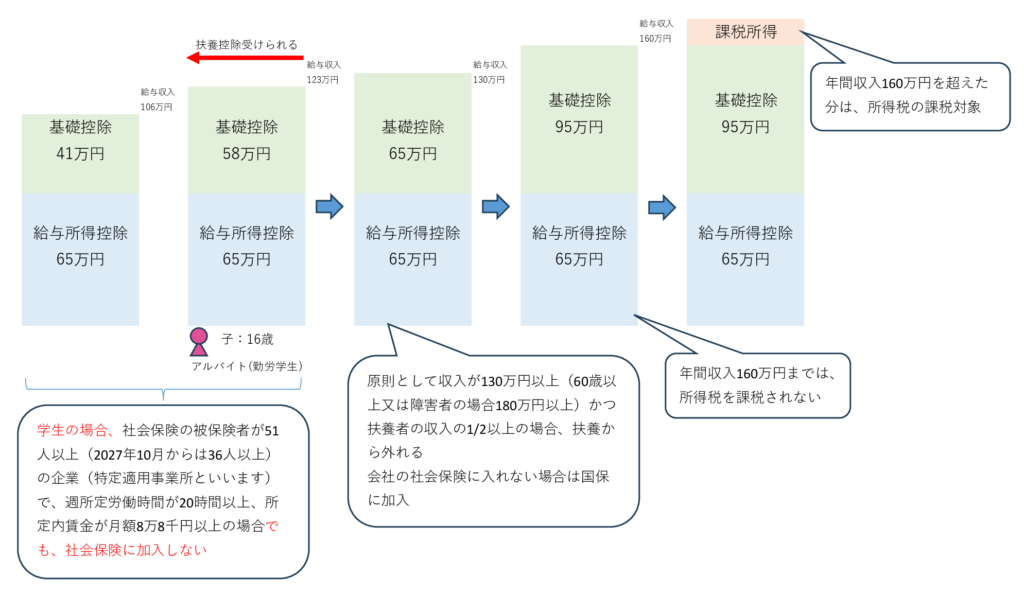

子(16歳)

アルバイトをする高校生を想定しています。

扶養控除を受けられる基準は配偶者と同じですが、異なるのは106万円の壁です。「学生でない」ことが要件になっていますので、社会保険の被保険者にはなりません。

160万円までは所得税が非課税なのは同じです。

図では省略していますが、勤労学生控除が受けられます。

特定親族

106万円の壁については前述の子(高校生)と同じですね。

収入が150万円以下であれば、扶養に入れます。

20歳以上の場合は、国民年金に加入します(国民年金第1号被保険者)

160万円までは所得税が非課税なのは同じです。

学生なら勤労学生控除が受けられます。

終わりに

なるべく分かりやすく書こうと書き始めたのですが・・・結果的にあまり満足のいく出来にはなりませんでした。とりあえず公開しますが、少しずつ手直しをしていければと思います。お読みくださった方のご理解に役立てば幸いです。

※記載内容は投稿時のものです。法改正等により変更となる場合があります。

コメント